【Olive】ゴールドとプラチナプリファードどっちがお得?楽天とも比較

2023年3月から始まった三井住友の新サービス「Olive」。

SBI証券でのクレカ積立の還元率も高くなる、かなりお得なサービスです。

- 楽天Payをメインで使ってるけど、乗り換えた方がいいのかな?

- Oliveはゴールドとプラチナプリファードどっちにしたらいいんだろう

この記事では、こういった悩みについて回答します。

投資はSBI証券でやってるけど、メインで貯めているのは楽天ポイントなので、普段の支払いは「楽天Pay」か「楽天カード」という人は多いのではないでしょうか?

我が家はまさにその状況!

そういう人のために、どうするのがお得か比較してみました

結論

「Oliveゴールド」vs「Oliveプラチナプリファード」vs「楽天Pay」の結論はこうです。

- クレカ積立を月5万円する場合、年間160万円以上利用すれば「Oliveゴールド」より「Oliveプラチナプリファード」の方がお得

- Oliveゴールドの場合、100万円までは「Olive」、それ以上は「楽天Pay」がお得

- Oliveプラチナプリファードの場合、400万円までは「Olive」、それ以降は「楽天Pay」がお得

クレカ積立についてはこちらをご覧ください。

Oliveとは

Oliveは2023年3月から始まった三井住友の新サービスです。

- 三井住友銀行の口座

- クレジット

- デビット

- ポイント払い

- 証券口座

- 保険

をまとめて1つのアプリで管理することができます。

1枚4役のマルチナンバーレスカード

Oliveのカードには

- キャッシュカード

- クレジットカード

- デビットカード

- ポイント払い

の4つの機能が1枚に集約されています。

カードを何枚も持つ必要がないので、財布をすっきりさせれます

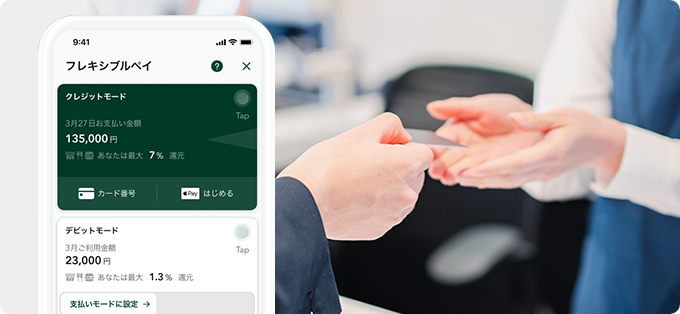

支払いはフレキシブルペイ

Oliveのカードは

- クレジット

- デビット

- ポイント

で支払うことができ、切り替えはアプリから簡単にできます。

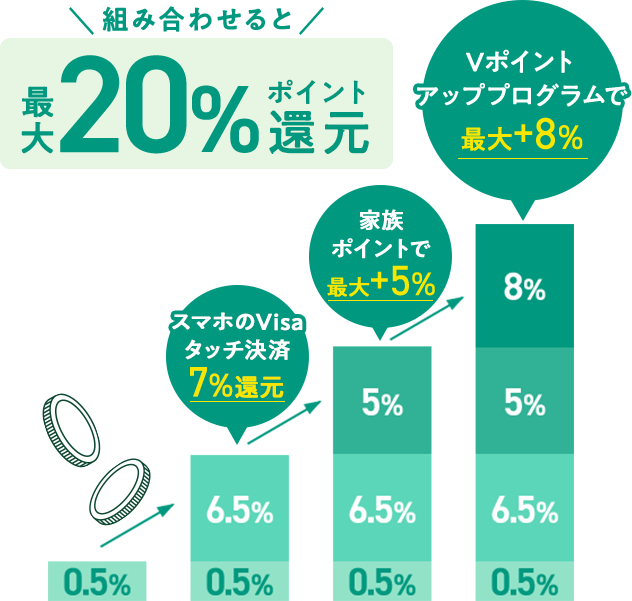

還元率は最大20%

Oliveでは、対象のコンビニ・飲食店で、スマホのタッチ決済をすれば還元率が最大20%になります。

以下のような店舗が対象です。

わたしはコンビニをあまり使いませんが、こういう店をよく使う人にとってはとてもメリットがあります

選べる4つの特典

Oliveには4つの選べる特典があります。

- 給与・年金の受取で200pt

- ATM手数料が1回無料

- 対象店舗での還元率1%アップ

- 利用特典100pt

特典は毎月好きなものを選べます。

ゴールドだと1つ、プラチナプリファードだと2つ選ぶことができます。

Oliveについてもっと詳しく知りたい人は、以下の記事を見てみてね

ゴールドとプラチナプリファードの比較

では、Oliveの「ゴールド」と「プラチナプリファード」のどちらがお得かを比較していきます。

年会費

ゴールドでは、年間100万円利用すると翌年以降の年会費が永年無料になります。

Oliveゴールドにするならこれはマストになるので、年会費は無料として比較します。

ポイント還元率

クレジットまたはデビット払い時の還元率です。

ゴールドは0.5%、プラチナプリファードは1.0%なので、プラチナプリファードの方がポイントが貯まりやすいです。

また、プリファードストアという特約店では、プラチナプリファードの還元率は2~10%になります。

クレカ積立還元率

これがかなり大きい差になります。

ゴールドが1.0%、プラチナプリファードだと5.0%です。

クレカ積立は最大月5万円までなので、年間でもらえるポイントは以下の通りです。

- ゴールド:6,000pt

- プラチナプリファード:30,000pt

プラチナプリファードの年会費は33,000円なので、クレカ積立でほとんど取り戻せます。

ただしゴールドは年会費無料で6,000ptもらえるので、この差を埋めることができるかどうかを考える必要があります。

100万円利用の継続特典

100万円利用ごとに10,000ptがもらえる特典です。

ゴールドは100万円利用で10,000ptがもらえ、それ以上利用しても追加特典はもらえません。

ゴールドは100万円利用時がポイント還元率が最大となり、それ以上使うと還元率が下がっていきます

プラチナプリファードは100万円利用ごとに10,000ptがもらえ、最大40,000ptもらえます。

つまりプラチナプリファードでは400万円利用までは、ポイント還元率が高いよ

選べる特典

わずかですが、ここも差がでてきます。

ゴールドは1つ選べるのに対し、プラチナプリファードは2つ選ぶことができます。

- 給与・年金の受取で200pt

- ATM手数料が1回無料

- 対象店舗での還元率1%アップ

- 利用特典100pt

コンビニなどをあまり利用しないのであれば、以下がお得です。

- 給与・年金の受取で200pt → 年間2,400pt

- 利用特典100pt → 年間1,200pt

実は毎月5万円クレカ積立をして、この2つの特典を選べば、プラチナプリファードの年会費以上にポイントがもらえます

- プラチナプリファードの年会費33,000円

- クレカ積立30,000pt+選べる特典3,600pt=33,600pt

ゴールドvsプラチナプリファードどっちがお得か?

ではゴールドとプラチナプリファードの損益分岐点を計算していきます。

条件によって変わるため、以下の条件で計算します。

| クレカ積立 | 給与受取口座 | |

| ① | 月5万円 | 三井住友銀行 |

| ② | 月5万円 | 三井住友銀行以外 |

| ③ | 月3万円 | 三井住友銀行 |

| ④ | 月3万円 | 三井住友銀行以外 |

| ⑤ | なし | 三井住友銀行以外 |

還元率はゴールドが0.5%、プラチナプリファードが1.0%で計算します。

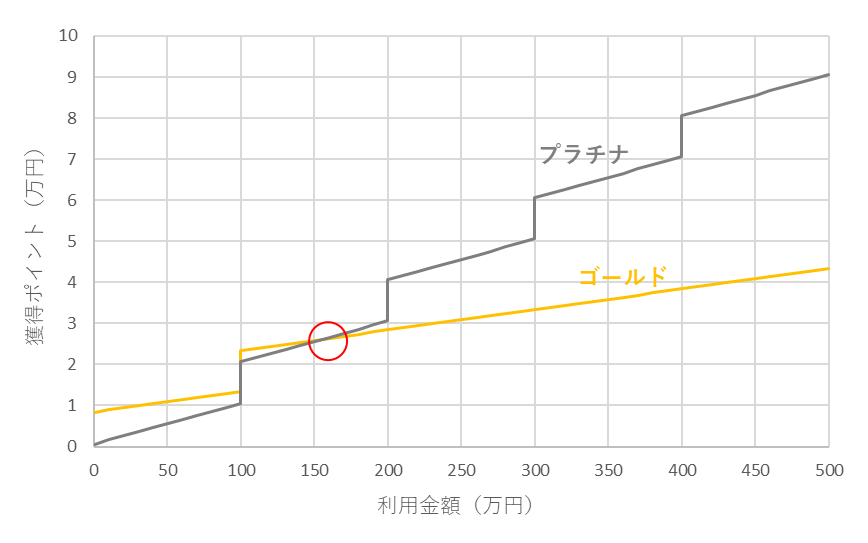

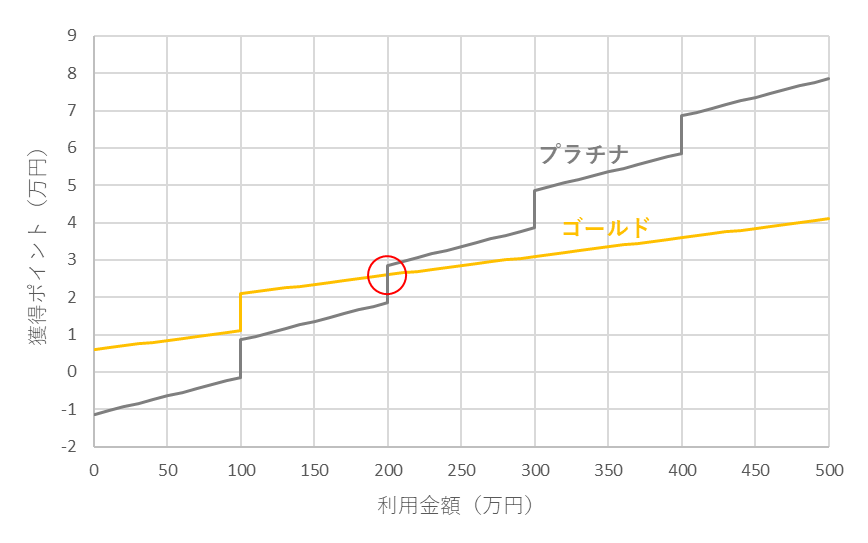

①クレカ積立5万円+給与受取

- SBI証券でクレカ積立を月5万円

- 給与受取口座は三井住友銀行

この条件だと、プラチナプリファードの年会費は、クレカ積立と特典で回収できるよ

| 項目 | ゴールド(0.5%) | プラチナ(1.0%) |

| 年会費 | 0円 | -33,000円 |

| クレカ積立 | 6,000円 | 30,000円 |

| 給与受取+200pt | 2,400円 | 2,400円 |

| 利用特典+100pt | – | 1,200円 |

| 合計 | +8,400円 | +600円 |

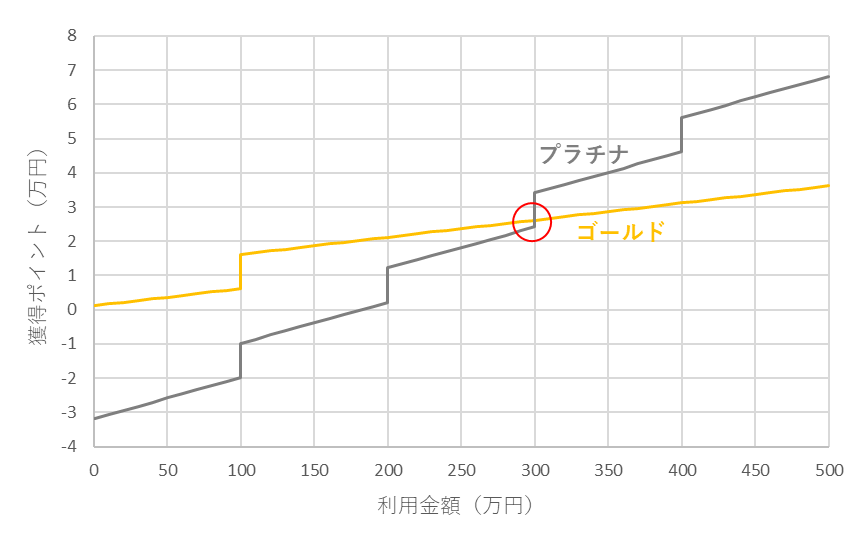

縦軸がもらえるポイント、横軸が利用金額です。

年間160万円以上利用するなら、プラチナプリファードがお得になります。

また、プラチナプリファードはプリファードストア(特約店)で利用すればポイント還元率が2%~10%になるため、プリファードストアでの利用が多ければもっと低い金額でお得になります。

仮に、通常の店とプリファードストアの両方で利用し、ポイント還元率が平均1.2%だったとすると

年間120万円以上利用するなら、プラチナプリファードがお得になります。

年間120~160万円であれば、普通に生活していても使うのではないでしょうか。

この条件だとプラチナプリファードの方がお得な人が多いと思います。

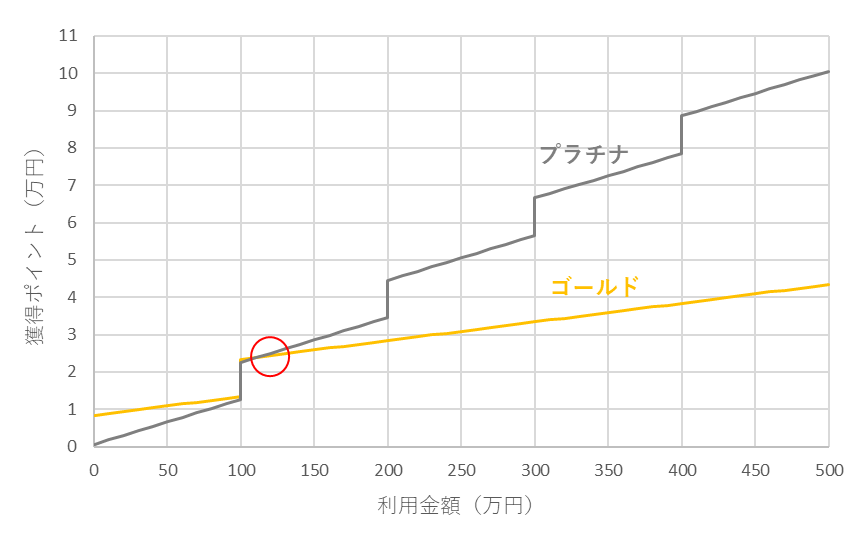

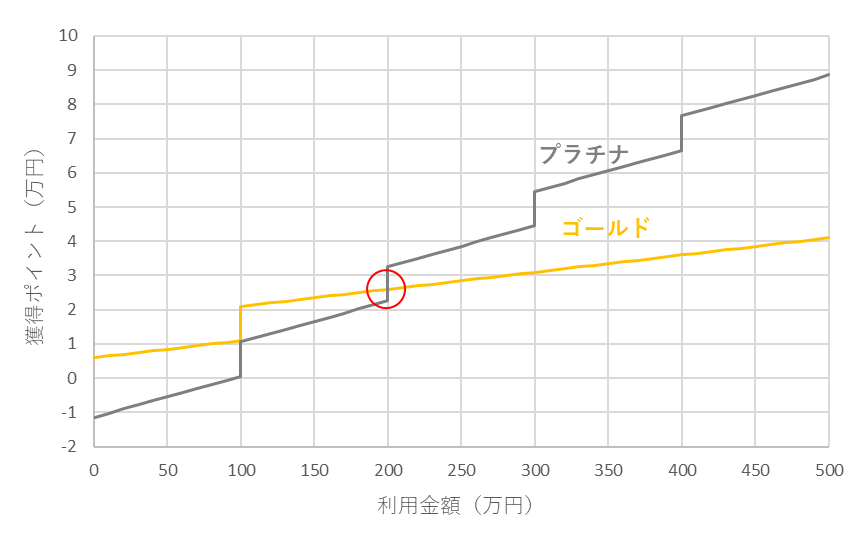

②クレカ積立5万円

- SBI証券でクレカ積立を月5万円

- 給与受取口座は三井住友銀行以外

次は三井住友銀行以外の口座で給与を受け取っており、クレカ積立を月5万円している場合です。

| 項目 | ゴールド(0.5%) | プラチナ(1.0%) |

| 年会費 | 0円 | -33,000円 |

| クレカ積立 | 6,000円 | 30,000円 |

| 給与受取+200pt | – | – |

| 利用特典+100pt | 1,200円 | 1,200円 |

| 合計 | +7,200円 | -1,800円 |

この場合、プラチナプリファードは特典で年会費分を回収できないため、マイナスからスタートします。

年間180万円以上利用するなら、プラチナプリファードがお得になります。

プリファードストアも活用して、平均1.2%の還元率になったとすると

年間130万円以上利用するなら、プラチナプリファードがお得になります。

給与受取が三井住友銀行以外の口座でも、130~180万円以上利用するならプラチナプリファードの方がお得になります

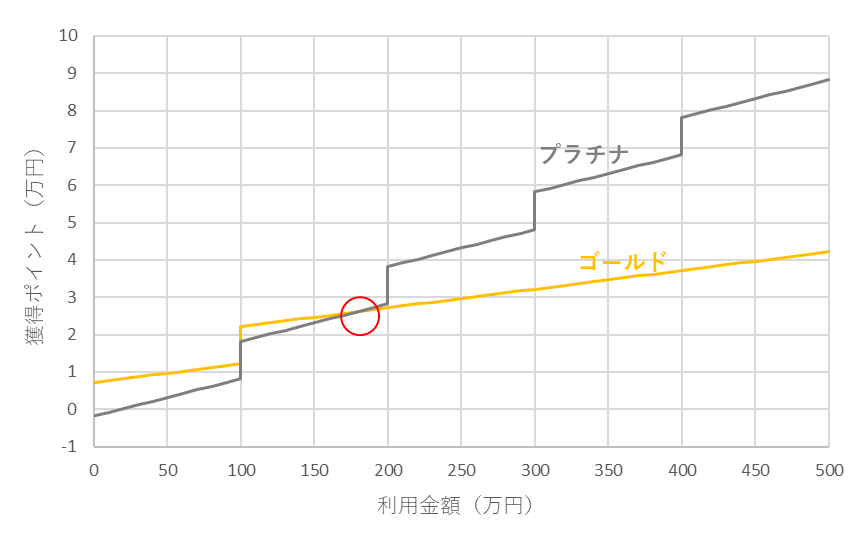

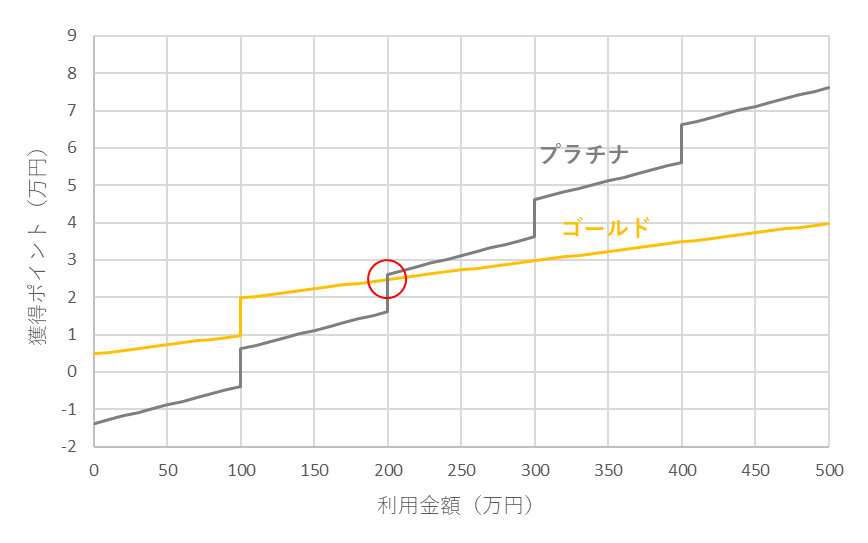

③クレカ積立3万円+給与受取

- SBI証券でクレカ積立を月3万円

- 給与受取口座は三井住友銀行

| 項目 | ゴールド(0.5%) | プラチナ(1.0%) |

| 年会費 | 0円 | -33,000円 |

| クレカ積立 | 3,600円 | 18,000円 |

| 給与受取+200pt | 2,400円 | 2,400円 |

| 利用特典+100pt | – | 1,200円 |

| 合計 | +6,000円 | -11,400円 |

クレカ積立が3万円だと、プラチナプリファードは1万円以上マイナススタートになっちゃうよ

年間200万円以上利用するなら、プラチナプリファードがお得になります。

プリファードストアも活用して、平均1.2%の還元率になったとすると

かわらず年間200万円以上利用するなら、プラチナプリファードがお得になります。

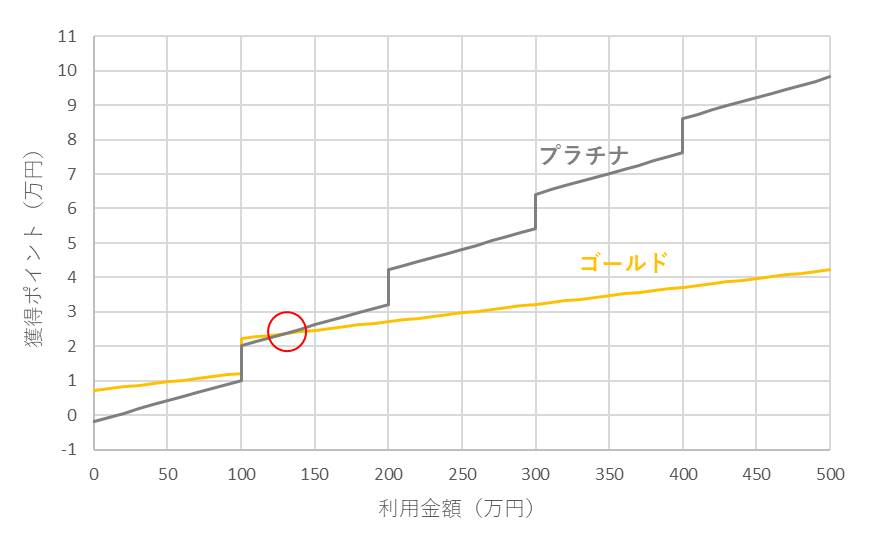

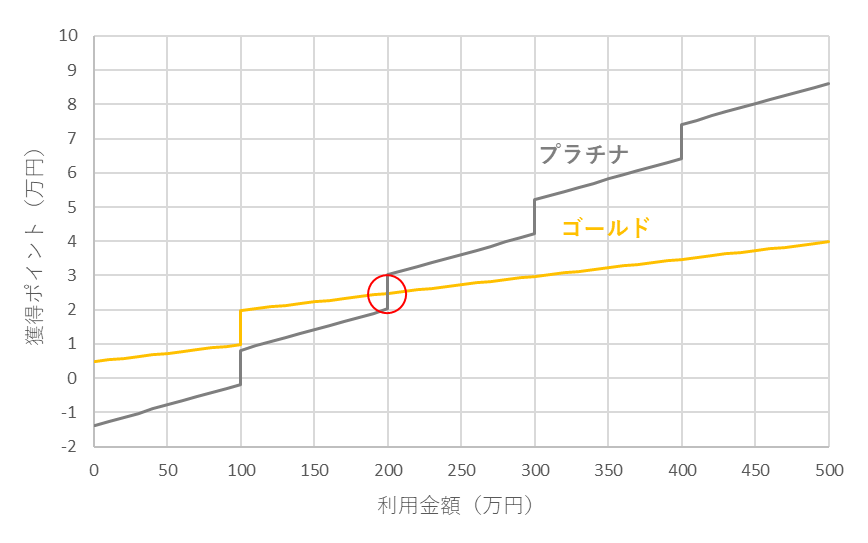

④クレカ積立3万円

- SBI証券でクレカ積立を月3万円

- 給与受取口座は三井住友銀行以外

| 項目 | ゴールド(0.5%) | プラチナ(1.0%) |

| 年会費 | 0円 | -33,000円 |

| クレカ積立 | 3,600円 | 18,000円 |

| 給与受取+200pt | – | – |

| 利用特典+100pt | 1,200円 | 1,200円 |

| 合計 | +4,800円 | -13,800円 |

年間200万円以上利用するなら、プラチナプリファードがお得になります。

プリファードストアも活用して、平均1.2%の還元率になったとしても、かわらず200万円が損益分岐点になります。

⑤クレカ積立なし

- SBI証券でクレカ積立をしていない

- 給与受取口座は三井住友銀行以外

プラチナプリファードを検討する理由もないけど、参考のために計算するね

| 項目 | ゴールド(0.5%) | プラチナ(1.0%) |

| 年会費 | 0円 | -33,000円 |

| クレカ積立 | 0円 | 0円 |

| 給与受取+200pt | – | – |

| 利用特典+100pt | 1,200円 | 1,200円 |

| 合計 | +1,200円 | -31,800円 |

年間300万円以上利用するなら、プラチナプリファードがお得になります。

ゴールドvsプラチナプリファードまとめ

ゴールドとプラチナプリファードで、どちらがお得になるかをまとめると以下のようになります。

| クレカ積立 | 給与受取口座 | 損益分岐点 | |

| ① | 月5万円 | 三井住友銀行 | 120~160万円 |

| ② | 月5万円 | 三井住友銀行以外 | 130~180万円 |

| ③ | 月3万円 | 三井住友銀行 | 200万円 |

| ④ | 月3万円 | 三井住友銀行以外 | 200万円 |

| ⑤ | なし | 三井住友銀行以外 | 300万円 |

プラチナプリファードはクレカ積立の還元率が非常に高いため、クレカ積立を月5万円している場合はプラチナプリファードがお得です。

クレカ積立を月5万円をしていない場合は、ゴールドの方がおすすめです。

Olive vs 楽天

では次に、Oliveと楽天どちらをメインにした方がお得かを考えます。

楽天ヘビーユーザーであれば、検討する余地もなく楽天だと思うので、考えるのは楽天ライトユーザーとします。

- 楽天市場はたまに使う程度(Amazonをよく使う)

- 楽天モバイルは契約していない

- 普段の支払いは「楽天Pay」か「楽天カード」

- 投資はSBI証券がメイン

- 給与受取は楽天銀行以外

楽天Payは、

- 楽天カードからのチャージ時に0.5%還元

- 利用時に1.0還元

なので1.5%還元になります。

比較する条件は以下とします。

- SBI証券でクレカ積立を月5万円

- 給与受取口座は三井住友銀行

| 項目 | ゴールド(0.5%) | プラチナ(1.0%) | 楽天Pay(1.5%) |

| 年会費 | 0円 | -33,000円 | 0円 |

| クレカ積立 | 6,000円 | 30,000円 | 0円 |

| 給与受取+200pt | 2,400円 | 2,400円 | – |

| 利用特典+100pt | – | 1,200円 | – |

| 合計 | +8,400円 | +600円 | – |

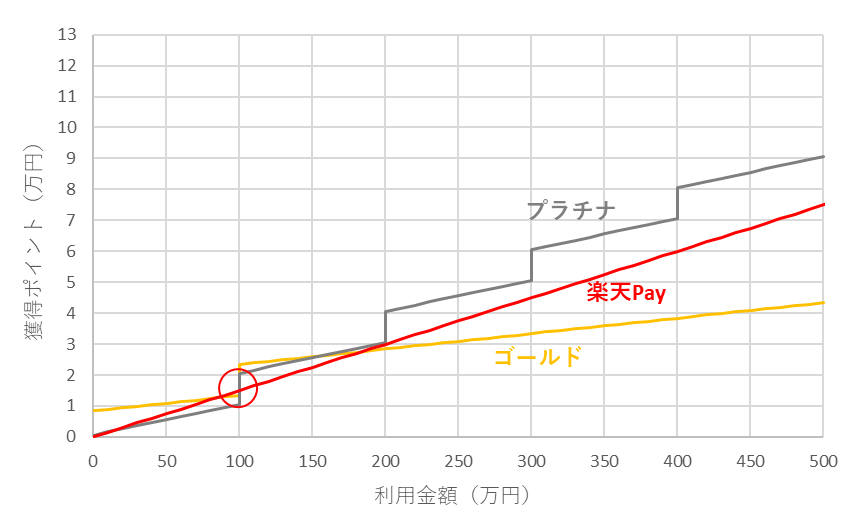

ゴールドの場合、年間190万円まではOliveの方がお得ですが、それ以上利用した場合は楽天Payがお得になります。

ゴールドは100万円ちょうど利用するのが、1番お得な使い方です

プラチナプリファードの場合、100万円以上利用する場合、Oliveの方がお得になります。

ただし、ベースとなる還元率は楽天Payの方が高いので、両方を使い分けるのが1番お得になります。

例えば以下の使い方が、最もお得に使えます。

- 100万円まではOlive

- それ以降は楽天Payをメインで使う

- プリファードストア(特約店)ではOliveを使う

- Oliveの利用は100万円、200万円、300万円、400万円ちょうど(少し超えるくらい)を目指す

少しややこしければ、400万円までは「Olive」、それ以上は「楽天Pay」にすればOKです。

ポイント経済圏は、それぞれのいいとこ取りをするのがおすすめだよ

まとめ:Oliveと楽天Payを両方活用しよう

Oliveの「ゴールド」と「プラチナプリファード」、そして「楽天Pay」でどれがお得になるかを説明しました。

SBI証券でクレカ積立を5万円するなら、「プラチナプリファード」がお得になります。

給与受取口座が三井住友銀行なら、年会費は特典ですべて回収できるよ

また、「楽天Pay」と「Olive(プラチナプリファード)」を使い分けることで、楽天とSBIの両方の経済圏のいいとこ取りができます。

- 100万円まではOlive

- それ以降は楽天Payをメインで使う

- プリファードストア(特約店)ではOliveを使う

- Oliveの利用は100万円、200万円、300万円、400万円ちょうど(少し超えるくらい)を目指す

Oliveがゴールド、または楽天ヘビーユーザーであれば、「楽天Pay」メインで大丈夫です

ポイ活は極めるとお得ですが、情報を取りに行ったり、考えたりするのに非常に時間がかかります。

かといってポイ活をまったくしないのも損するのでおすすめできません。

このブログやインスタで、損しないポイ活や節約方法を発信しているよ

あまり考えすぎず、簡単にできるポイ活を実践し、ムリなく資産形成をしていきましょう!